|

|

|

Промышленный лизинг

Методички

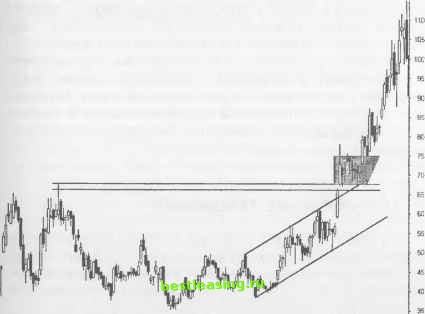

Это основное свойство моделей и позволяет использовать их анализ для прогнозирования движения рынка. Модели перелома формируются дольше, нежели модели продолжения тенденции. И свинг-трейдеры используют это свойство моделей при выявлении других зон застоя в пределах того же тренда и сравнивают их. Научитесь идентифицировать модели задолго до того, как они окончательно сформируются, и выбирайте точки входа в рынок там, где будет большая вероятность прорыва ценового импульса. Помните, что модели перелома, как правило, заслуживают большего доверия, чем модели продолжения тенденции. У тенденции может быть только два пути при достижении барьера: продолжить движение в прежнем направлении либо развернуться в противоположном. Модели Циклов фокусируют усилия трейдеров на достижении наиболее вероятного результата и на выявлении трейдов с минимальным риском потерь при использовании этого прогноза. Кроме того, эффективный анализ должен также учитывать и факт развития событий в направлении, противоположном результату анализа. Зачастую неудавшаяся модель дает возможность открывать более прибыльные позиции, чем запланировано. Так что всегда нужно задумываться над тем, не имеет ли смысл открывать позицию в противоположном направлении. Графики постоянно дают возможность осуществлять прогнозирование предстоящего движения на ранней стадии его развития, посредством непредсказуемого настроя вблизи основных уровней ценового прорыва. Ценовые бары ведут себя по-разному у вершин и у дна. Дно формируется дольше, и падение цены от вершины чаще бывает вертикальным, чем при повышении, когда цена покидает дно. Это явление иллюстрирует известный принцип гравитации, действующий на рынке. Ценовые бары имеют вес, под влиянием которого и развивается их тренд. Это необычайное свойство генерирует несоответствующее гравитации предубеждение, подавляющее возможность видеть драматическое ралли до его начала. К счастью, есть способ вылечиться от этой болезни - это сеансы самотерапии. Возьмите в руки график и бросьте его на пол. Начните ходить кругами вокруг него до тех пор, пока не закружится голова. Прогулка эта окончательно приведет Вас в замешательство, и предубеждение Ваше исчезнет так же, как и скрытые установочные наборы, возникающие ниоткуда. Сильное движение скрывается за экстремальными точками застойной фазы цены. Промежуточные максимумы и минимумы в пределах границ диапазона указывают на важные ценовые прорывы, когда цена начнет вторгаться в их пределы. Они также обозначают уровни, на которых денежные массы признают, что боковые диапазоны продолжаются гораздо дольше тенденций. Сначала выявите все эти важные свойства на ценовых графиках. А затем, прежде, чем вступить в игру вместе с рыночной толпой, дождитесь ее реакции на эти точки разворота, чтобы, наконец, решить, в каком направлении открывать позицию. ПОНИМАНИЕ ЦЕНОВОГО ПРОРЫВА Трейдинг на прорывах новых максимумов отличается от трейдинга при возврате цены к прежним уровням. О том, что цена достигла уровня нового максимума, свидетельствуют определенные признаки: в рассматриваемом диапазоне времени не наблюдается никакой поддержки со стороны потерпевших фиаско. Цена может с легкостью подниматься вертикально вверх в отсутствие поддержки от более крупной тенденции. В таких условиях стратегии откатов не работают. В таком импульсном рынке свинг-трейдеры открытию позиций на откате могут предпочесть открытие позиции вблизи уровня максимума и управлять риском без наличия уровня поддержки под точкой входа. Типичный для импульсного трейда на максимуме сигнал дает сжатый Флаг , сформировавшийся на вершине сразу после прорыва. Эта общеизвестная модель появилась на графиках двух временных диапазонов: 5-минутном и недельном. Как только достигается новый максимум, происходит скопление ценовых баров и цена начинает поиск новой толпы, которая бы поддержала ее дальнейшее продвижение вверх. Образование зоны застоя вблизи вершины генерирует сильный спрос, который и притягивает необходимую алчную толпу. В результате цена преодолевает вершину Флага и переходит в вертикальное движение. Ценовые прорывы вверх и вниз притягивают большое количество трейдеров, но для получения прибыли необходим очень точный расчет времени входа в рынок. Инсайдеры знают, что в этих горячих точках в рынок вливаются большие денеж- ные потоки. Они инициируют беспорядочное, хаотическое ценовое движение, способствующее увеличению торговых объемов, и деньги начинают вытряхиваться из слабых рук. Это доказывает, что основная масса участников рынка открывает позиции при разворотах рынка. Свинг-трейдеры крайне редко вступают в игру вместе с толпой, и никогда не участвуют в таких безумных играх. Эффективный моментум-трейдинг требует тщательного, досконального анализа уровней прорыва до того, как цена достигнет их. Планируйте открытие позиции непосредственно на этих уровнях или же откажитесь от трейда. В столь волатиль-ных условиях порой бывает необходимым игнорировать те или иные правила управления риском. К примеру, limit-ордер, выставленный в пре-маркете, может обеспечить свинг-трейдера лучшим моментом открытия позиции по горячей акции, хотя в другое время свинг-трейдеры этой тактикой практически не пользуются. Свинг-трейдеры могут объединиться с моментум-трейдера-ми, используя их комфортные уровни для получения высоких прибылей. Но эта практика может привести к крушению надежд на долгосрочный успешный трейдинг. При ценовых прорывах постоянно ощущается недостаток легких путей отступления . Быстро сменяющиеся торговые условия прожевывают тех участников рынка, которые не полагаются на ограничивающие убытки stop-ордера. Волшебные импульсные позиции могут привести к тяжелым потерям, но они также способны оказывать трейдерам поддержку хорошими установочными наборами. Такова формула несчастья. Конечно, умеренная доходность рынка и сохранение стабильного курса доллара избавляет от серьезных проблем. Тем не менее, свинг-стратегии находятся в зависимости от поведения точек разворота по отношению к уровням поддержки/сопротив-ления (S/R). Тенденции, восходящие к новым максимумам, не всегда отличаются простотой. В каждой возможной ситуации открывайте позиции на пробитие максимума вблизи точек, подтверждающих ошибочность установочного набора в случае пробития уровня. Анализируйте все предоставленные рынком потрясающие возможности для трейдинга, не зависящие от силы импульса. Глава 3 Анализ рынка ТАБЛИЦА 3.1 Игра по Моделям - практические советы для успешного свинг-трейдинга Нет моделей, сходных по характеру поведения. Треугольники и Вымпелы являются идеальными моделями, которые редко формируются в условиях реального рынка. Три удара - и Вы вне игры . Цена пробивает модель не позднее третьего тестирования ключевой точки при своем движении вверх или вниз. Неудачное третье тестирование в любом направлении ценового движения увеличивает вероятность прорыва цены в противоположном направлении. Для прогнозирования развития модели используйте правило чередования. В сериях импульсов происходит чередование простых и сложных коррекций. Каждая модель несет характерную позитивную или негативную информацию, дающую представление о наиболее вероятном развитии событий. Если модель выглядит бычьей или медвежьей, вероятнее всего, что рынок имеет именно такой характер. Резкий ценовой прорыв за пределы восходящего Треугольника часто дает сигнал о дальнейшем развитии ралли. Клин , направленный вверх, может указывать на прорыв цены вверх. В процессе формирования ценового движения, эта модель не дает надежных сигналов на открытие позиций. Для того чтобы применять перевернутую модель Голова и Плечи , необходимо ее полное завершение. Модель требует к себе внимания только в случае, если соблюдаются все правила при ее формировании: линия шеи должна расти корректно, точки минимумов обоих плеч должны лежать на одном уровне, а прорыв должен пересекать и другие известные уровни сопротивления (МА, гэпы и др.) на больших объемах. Наличие двух Треугольников , которые формируются после мощного ралли, является очень четким признаком бычьего характера нового ценового движения, соизмеримого с тем движением цены, которое наблюдалось до формирования первого Треугольника . Из сужения ценового диапазона и снижения волатильности следует формирование новой модели, которая стремится найти точку равновесия, соответствующую местонахождению нового импульса. Применяйте полосы Боллинджера и индикатор скорости изменения (ROC) для успешной идентификации этой точки. Каждая модель представляет собой вполне разрешимую задачу по определению уровней поддержки/сопротивления и волатильности. Идентифицируйте максимумы и минимумы цены для четкого выявления места и времени закрытия позиции. Волатильность, как правило, уменьшается в этих экстремальных точках и растет после того, как цена покидает их. Объемы снижаются по мере того, как каждое из трех ралли, развивающихся в рамках модели Голова и Плечи израсходовало всю доступную бычью энергию. Чем меньше объемы ценового подъема в правом плече, тем больше вероятность того, что линия шеи будет, в конце концов, нарушена. Многообещающие длинные позиции могут быть открыты на линии шеи правого плеча модели Голова и Плечи , когда накопление будет позитивно отклоняться от медвежьей модели. Особое внимание уделите также рассмотрению картины следующего характера: линия плеча нарушена, а цена при этом моментально выстреливает обратно, за пределы этой линии, и дает сигнал на то, что стопы найдены. Чем сильнее уклон нисходящей линии шеи модели Голова и Плечи , тем больше перспектив у медвежьего рынка. Не полагайтесь всецело на восходящую линию шеи. Эта модель легко развивается в боковом диапазоне. Просчитывайте по числам Фибоначчи взаимосвязь между-пиком левого плеча и высотой (расстояние между вершиной головы и линией леча) модели Голова и Плечи . Если левое плечо достигло 62%-го уровня Фибоначчи, то правое плечо не должно подняться выше - тогда можно открывать перспективные короткие позиции. Ценовые прорывы вверх и вниз имеют тенденцию развиваться волнообразно. Как правило, каждая последующая волна подобна предыдущей по углу наклона, протяженности и продолжительности. Используйте эти свойства ценового прорыва для прогнозирования того, каким количеством точек этот прорыв будет осуществляться. Между резкими выпадами происходит остановка ценовых баров и их накопление до тех пор, пока волатильность снизится и восстановится стабильность. Анализ позиций именно в этих точках приносит трейдерам большую пользу. Изучите предыдущую волну посредством трендовых линий и каналов. Подсчитайте количество ценовых баров в пределах каждой зоны застоя. Постройте уровень поддержки/сопротивления, где, вероятнее всего, возбудится следующая волна тенденции. Наблюдайте за диапазоном последних нескольких баров или свечей цены. Что происходит - расширяется этот диапазон или сужается? Спланируйте открытие позиции сейчас и определитесь с тем, что Вы будете предпринимать в случае, если цена акции следующим баром с гэпом прорвет уровень поддержки/сопротивления. Часто прорыв цены замирает после первой волны, и цена откатывает обратно, очень близко подходя к уровню поддержки/ сопротивления. Вторая попытка прорыва дает прекрасные возмож- РИСУНОК 3.10 Акция Cooper Mountain вышла за пределы ценового канала и с гэпом устремилась к новому максимуму. Затем сформировался высокий сжатый Флаг , после чего акции в течение нескольких недель повысились в цене на 50%. Исследуйте расположение трех вертикальных ценовых баров Флага , которыми он укрепился на вершине. Понаблюдайте также за тем, как цена (в виде небольших молотов) откатывала к линии канала, пытаясь также заполнить разрыв перед тем, как совершить скачок к новым, более высоким уровням. Daily (Right) CMTN - COPPER MOUNTAIN NETWORKS INC Bar 2000  II N 11 I I I I и L I I I 1 i I I I...............jlllll............. ,J ........ ... I. - -..... Aug Sep Oct Nov Dec Jan Feb Mar RealTick® ©1986-2000. Все права защищены. Используется с разрешения Townsend Analytics, Ltd ности для выявления точки входа. Несмотря на то, что прибыли моментум-трейдеров при откатах цены снижаются, упомянутые трейдеры поддерживают и даже укрепляют свои позиции открытием новых. Иногда цена выпрыгивает обратно через барьер, который и разогревает данный прорыв, и далее падает вниз, возвращаясь в прежний диапазон. Но если прорыв происходит при достаточном количестве участников торгов, цена сильно отталки- 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 [ 25 ] 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 |