|

|

|

Промышленный лизинг

Методички

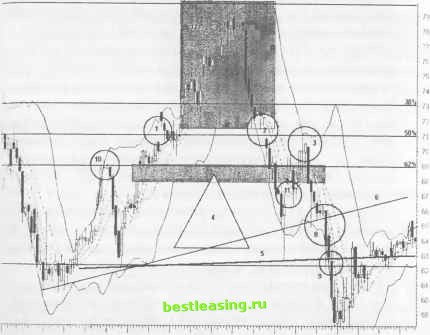

скальпирования длинных позиций, если стохастики развернутся и начнут выходить из состояния перепроданности. Отражение гэпа может незамедлительно заполнить его. Такие гэпы противоположного направления появляются нечасто, но могут привести к существенным потерям. Посредством изучения торгового объема изучите спрос и удостоверьтесь в том, что первый прорыв цены сопровождался достаточно высоким спросом. Затем тщательно понаблюдайте за отскоком спадающего интереса в сторону повышения. На дневных установочных наборах попытайтесь открыть короткую позицию в самом начале торговой сессии, чтобы избежать ночных разворотов. В середине дня крайне редко происходят ценовые разрывы, что и позволяет закрывать позиции с прибылью еще до закрытия рынка. Помните, отражение гэпа инициирует изменение цены лишь подобно оригиналу первоначального гэпа, так что не угодите в какую-либо ловушку. Каждому периоду удержания позиции соответствуют свои правила выхода из рынка. Тем не менее, осуществление трейдинга происходит по единым стандартам, независимо от стратегии временных диапазонов. Открытие позиции с минимальным риском потерь возможно при обратном подъеме акции в глубь гэпа. Проще всего закрывать позицию при резком падении цены. Меры безопасности должны быть выработаны в зависимости от данной модели, так как акция поддерживает достаточно высокую относительную силу и находит своих покупателей. Используйте технику перекрестного пересечения для получения многочисленных подтверждений времени открытия/закрытия позиции и аккуратно рассчитайте соотношение доходность/риск. При самом благоприятном развитии событий, первоначальный прорыв цены нарушает и 20-дневные, и 50-дневные средние скользящие EMAs. Тем не менее, выше этих уровней все равно появляются гэпы hole-in-the-wall . Рынок, который удерживается выше этих промежуточных средних скользящих, сохраняет большую относительную силу, чем тот рынок, который прорывает их. Тщательно проанализируйте, как цена взаимодействует с 50-дневными средними скользящими после гэпа, с тем чтобы определить технические повреждения. Используйте более безопасные стратегии выхода из рынка, до тех пор пока не будут прорваны эти средние скользящие.  9 11 t5 17 19 23 26 300 3 7 9 13 IS 17 21 23 28 30 J 5 7 11 13 18 20 24 26 28 F 3 7 9 11 15 17 22 24 RealTick® ©1986-2000 Все права защищены. Используется с разрешения Townsend Analytics, Ltd. Более долгосрочные тенденции и откаты от них предопределяются краткосрочными тенденциями. Наблюдайте за отскоком цены от 38%-го уровня коррекции самой долгосрочной тенденции, соответствующей данному ценовому разрыву (гэпу). Этот уровень может находиться ниже уровня модели первого падения нескольких более мелких этапов восходящих трендов. Попытайтесь обна- РИСУНОК 11.3 Отражение (эхо) гэпа загоняет в ловушку любителей коротких продаж и отбирает у них прибыли. Однако они появляются чрезвычайно редко, если гэп hole-in-the-wall пробивает солидный уровень поддержки на большом торговом объеме. Проанализируйте, куда может упасть ценовой бар после данного гэпа. Если цена остается на трендовой линии или на важном среднем скользящем, переждите и предоставьте рынку возможность сделать свое дело - создать конфликтные условия. Понаблюдайте за тем, как после гэпа hole-in-the-wall акции Keynote опускаются до трендовой линии, но не прорывают ее. Спустя один - два ценовых бара акция совершает отскок и с гэпом продолжает подъем. Daily (Bight) KEVN - KEYNOTE SYSTEMS INC Bar 2000 ружить этот ключевой уровень, с тем чтобы, отступив на шаг назад, еще раз, со стороны, проанализировать ценовой график. Опытный глаз всегда отметит пропорциональность между уровнями разворота, которые открываются при рассмотрении долгосрочного ценового графика. ПРИМЕНЕНИЕ (ПРИКЛАДНЫЕ ЗАДАЧИ) Каждый поступающий сигнал нужно исследовать, чтобы определить, генерирует ли он конфликт рыночной толпы. В первую очередь, определите, прорывает ли гэп hole-in-the-wall очевидный уровень поддержки. Наличие такого прорыва укажет на уровень открытия коротких продаж с последующим отскоком. Когда гэп опускается до верхнего уровня поддержки, то чаще всего он инициирует формирование бокового тренда, а не немедленное падение цен. Ценовой бар, следующий за сигнальной свечой, обеспечивает необходимой информацией, определяющей силу или слабость рынка. Так, например, ценовое движение узкого диапазона, развивающееся вблизи минимума предыдущего диапазона бара, свидетельствует о скором и быстром падении цен. И еще, всегда внимательно следите за объемом при прорыве цены вниз. Некоторые гэпы hole-in-the-wall указывают на то, что рынок выдыхается , другие же свидетельствуют о смене господствующей тенденции. ПАДЕНИЕ 1-2 (1-2 DECLINE) Часто уровни поддержки ралли предстают в виде двух четко обозначенных линий безопасности. Для того чтобы ралли сменилось на нисходящую тенденцию, необходимо, чтобы оба этих уровня были нарушены до начала процесса ускорения нисходящего мо-ментума (темпа изменения скорости). При откате цена может наносить удары по первому уровню, но на втором уровне, как правило, формируется устойчивое дно. Либо оба уровня могут быть прорваны при каком-либо шоковом событии на рынке. Установочный набор hole-in-the-wall пробивает первый уровень поддержки сигнальной свечой. И тогда трейдеры осуществляют короткие продажи акций на последующем тестировании и понижении цены до следующего уровня поддержки. ОПИСАНИЕ Hole-in-the-wall пробивает первый уровень поддержки, но оставляет неповрежденным второй важный уровень поддержки. Цена безуспешно тестирует первый нарушенный уровень поддержки. Активные продажи акций стимулируют тестирование ценой второго уровня поддержки. Цена пробивает второй уровень поддержки. Подобные гэпы hole-in-the-wall появляются на графиках во временных диапазонах, на порядок меньших тех, в которых произошел прорыв второго уровня поддержки. Гэп указывает на то, что вскоре может сформироваться более длительная нисходящая тенденция. Ценовое движение имитирует типичный откат ABC и пробивает уровень поддержки Фибоначчи. При этом можно использовать различные стратегии с минимальным риском потерь, и притом намного раньше рыночной толпы. ТАКТИКИ УСТАНОВОЧНОГО НАБОРА (РИСУНОК 11.4) Ралли акции Flextronics сформировало двухмесячный восходящий параллельный ценовой канал (1). Цена при прорыве вверх наносит удары по верхней линии канала и выходит за пределы верхней полосы Боллинджера, формируя модель разворота падающая звезда (2). Активные продажи способствуют прорыву уровня на отметке 72, находящемуся внутри гэпа hole-in-the-wall (3), заполнившего предыдущий гэп на отметке 71 (6). Расширяющиеся ценовые бары заполняют второй гэп на уровне 68 (4) до того, как находят поддержку на дне ценового канала (5). 34-6108 РИСУНОК 11.4  41921252731F 3 7 9 1115I7222428 М 3 7 9 1315172123272931 RealTick® ©1986-2000. Все права защищены. Используется с разрешения Townsend Analytics, Ltd. Длинная тень (7) пробивает нижнюю полосу Боллинджера, формирует модель первого падения и разворачивает рынок. ОСУЩЕСТВЛЕНИЕ ТРЕЙДИНГА И УПРАВЛЕНИЕ ТОРГОВОЙ ПОЗИЦИЕЙ (РИСУНОК 11.5) Протяните сетку Фибоначчи через все предыдущее ралли. Сетка Фибоначчи выявляет скрытый гэп на отрыв (1) на отметке 71, где как раз проходит 50%-ый уровень коррекции. Гэп hole-in-the-wall (2) прорывает тот же ценовой уровень, который был прорван отражением гэпа при формировании островной модели разворота (12). РИСУНОК 11.5 Шп (RigW) FLEX flBOROMCStm. (ГО Mu j Bar MA(P=5; MA(P*=8) MA(P=!3) UP(P=13) D a(P=i3) 3 4 3.16 3/20 3/22 3/24 3/28 130 03 VQ5 4/07  RealTick® ©1986-2000 Все права защищены. Используется с разрешения Townsend Analytics, Ltd. Модель первого падения (4) генерирует две трендовые линии (5) и (6), которые указывают на завершение формирования модели Голова и Плечи . Небольшой гэп на прорыв (11) завершает краткосрочный нисходящий тренд, но открытие длинной позиции здесь сопряжено с высоким риском потерь, что объясняется игрой на контртренде в пределах более длительного ценового движения. Открытие коротких продаж на том же ценовом уровне возможно, когда правое плечо модели совпадет по высоте с левым плечом (10), но первый гэп (7) и 62%-ый уровень сопротивления генерируют хаотические ценовые колебания. 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 [ 83 ] 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 |