|

|

|

Промышленный лизинг

Методички

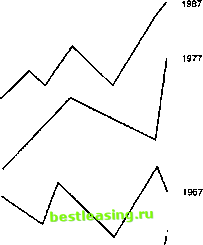

ваний. Вариант этого приема - использование месячных вершин и оснований вместо главных вершин и оснований. В случае применения этого варианта, аналитик берет определенный календарный месяц и обозначает календарные дни, в течение которых рынок образовал месячный максимум и минимум. Этот график отличается от месячного, который просто отражает основные вершины и основания, так как месячный максимум или минимум не так обязателен, как месячная основная вершина или основание. Например, как главная вершина или основание, которые появляются до начала нового месяца, а рынок при этом продолжает развиваться в одном направлении в течение всего месяца. Этот технический прием помогает визуализировать склонность рынка, если таковая имеется, к образованию вершины в начале, середине или конце месяца. Месячный сезонный график. График размещает предыдущий месяц на нуле, от которого и прослеживаются движения вверх и вниз (рис. 10.14). Он показывает трейдеру, на каком уровне над закрытием предыдущего месяца рынок, вероятнее всего, начнет подниматься, а также на каком уровне под закрытием предыдущего месяца рынок с наибольшей вероятностью будет снижаться.  -100  Рис. 10.14 10-летний сезонный прогноз. Этот прогноз предусматривает 70-центный подъем с начала года до июля, а затем резкий спад ниже 60 центов к декаб ю. Десятилетний сезонный график. Одним из наиболее предпочитаемых Ганном графиков был 10-летний сезонный график. Он показывает трейдеру сезонную тенденцию рынка, основываясь на десятилетнем цикле. На этом графике аналитик начинает новый года с нуля, а затем прослеживает колебания предыдущих 10-летних изменений. Например, для прогноза 1997 г. аналитик нанесет колебания рынка 1987, 1977, 1967, 1957, 1947 и так - каждого предыдущего года, оканчивающегося на 7. Результат дает трейдеру возможность увидеть, как рынок торгуется на протяжении 10-летних циклов (рис. 10.15). Этот график может быть использован при прогнозировании направления рынка, а также образования вершин и оснований во времени.  у т +----- Прогноз Рис. 10.15 10-летний сезонный график прогноза по Ганну на 1997 г. Ганн строил сезонный прогноз создавая кривую рынка на основе 10-летних моделей. Для прогнозирования 1997 г. используйте графики годов, оканчивающихся на 7- 1987. 1977. 1967, 1857. 1947. ГРАФИКИ КОЛЕБАНИЙ Основное применение Графики колебаний, или индикаторы тенденции, подробно рассматривались ранее (Главы 3-7). Правильно построенный график колебаний обеспе- чивает трейдера ценной информацией о факторе времени. Эта информация может помочь в прогнозировании длительности подъемов и коррекций во время восходящей тенденции, а также спадов и их коррекций во время нисходящей тенденции. По определению, временные подъемы на рынке с восходящим трендом должны превышать действие самого восходящего тренда. Одним из первых признаков наступающей вершины является подъем, который не достигает параметра предыдущего восходящего временного колебания. Вдобавок, временные подъемы должны продолжаться дольше, чем коррекции. Другие признаки наступления вершины - это коррекция, длящаяся дольше, чем предыдущее восходящее колебание, и коррекция, которая больше предыдущей коррекции, с точки зрения времени. И, наконец, комбинация восходящих колебаний, которые короче ожидаемых с точки зрения времени и коррекции, которые длиннее ожидаемой с точки зрения времени, должна рассматриваться, как сильный сигнал о готовности тенденции к изменению. Обратная зависимость характерна для рынка с нисходящим трендом. По определению, временные спады на рынке с нисходящим трендом должны превышать величину непосредственно самой нисходящей тенденции. Одним из первых признаков приближающегося основания является падение, которое не достигает предыдущего нисходящего колебания с точки зрения времени. Вдобавок, падения с точки зрения времени должны быть протяженнее, нежели коррекции. Другие признаки приближения основания - это коррекция, длящаяся дольше, чем предыдущее нисходящее колебание и коррекция, которая больше предыдущей коррекции, с точки зрения времени. И, наконец, комбинация нисходящих колебаний, которые короче ожидаемых с точки зрения времени, а также коррекции, что длиннее ожидаемой с точки зрения времени, должна рассматриваться, как сильный сигнал о готовности тенденции к изменению. На рисунке 10.16 рынок находится в состоянии нисходящего тренда. Спад с 13 марта 1997 г. по 21 марта 1997 г. продолжался шесть рыночных дней. Коррекция продолжалась три рыночных дня. Следующий спад был шесть рыночных дней, а коррекция опять была три рыночных дня. Следующее колебание вниз продолжалось семь рыночных дней, за которым следовал трехдневный подъем. Прогноз следующего спада продолжительностью в шесть или более дней идет от последней вершины. Спад, равный или превышающий предыдущий спад, является признаком основания. Вдобавок, у рынка нет спада продолжительностью, как минимум, шесть рыночных дней, а последующая коррекция продолжается больше трех рыночных дней, что говорит о готовности тенденции развернуться наверх. Установка временных целей и стопов с использованием графика колебаний График колебаний может быть также использован для установки целей и стопов во времени. Этот график предоставляет трейдеру возможность идти в ногу с рынком, а не пытаться его опередить. 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 [ 92 ] 93 94 95 96 97 98 99 100 |