|

|

|

Промышленный лизинг

Методички

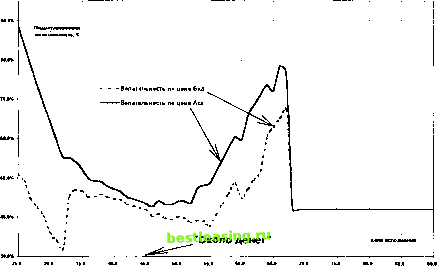

ности, рассчитанной по ценам бид , легко объясняются желанием маркет-мэйкеров покупать опционы по заведомо заниженным ценам. А что говорит историческая волатильность? Обратившись к ее значениям, мы узнаем: для 90-дневного периода она составляет почти 60%, 20-дневного- 36%, а 43-дневный период (два месяца) указывает на 42.3%. Вместе с тем, показатели подразумеваемой волатильности демонстрируют значительно более высокие значения, уверенно поднимаясь по мере того, как опционы пут погружаются в деньги . Взяв за основу 42 - процентную волатильность для внесения поправок в профиль волатильности, мы получим иную версию характера поведения подразумеваемой волатильности опционов пут, представленную на рисунке 1-7.  Рис. 1-7. Подразумеваемая волатильность 43-дневных опционов пут на ООО (АМЕХ, США) от цены исполнения после внесения поправок (ср. с рис. 1 - 6) Остается заметить: представленная поправка к модели, связанная с внесением ограничений в показатели подразумеваемой волатильности, используемых в модели ценообразования опционов, является авторской новацией. По все вероятности, причина завышенных значений подразумеваемой волатильности обусловлена еще и способами вычисления кумулятивной функции нормального распределения, а также алгоритмом выяснения значений подразумеваемой волатильности по текущим рыночным ценам, о чем пойдет речь ниже. 1.5. Риски вычислений подразумеваемой волатильности Мы уже разобрали, что подразумеваемая волатильность находится путем подбора, основываясь на знании четырех других переменных, входящих в основную формулу ценообразования опционов Блэка - Шо-улза или ее вариантов, а также исходя из котировок опционных контрактов. Причем для вычисления подразумеваемой волатильности более всего подходит цена бид, либо средняя между бид -аск . Очевидно, чем меньше срок до истечения, тем более сильными могут оказаться расхождения при использовании разной базы для расчетов. В серьезности проблемы можно убедиться, проанализировав сведения из ранее представленных таблиц. Для торговца волатильностью ошибка в расчетах может оказаться роковой, потому что вместо прибыльной сделки он легко получит убыточную позицию. В связи с этим следует обратить внимание на некоторые важные моменты. Если проводится анализ опционов, обращающихся на один и тот же актив, ошибка не всегда играет существенную роль, ведь в этом случае наиболее важно выявить тенденцию изменения волатильности от одной цены исполнения к другой, расхождения волатильности опционов разных классов, а также в различных сериях. Пусть вычисления будут и ошибочными, но они позволят ранжировать относительно верно опционы по параметру волатильности, а погрешности будут оказывать воздействие только на результаты количественных исследований. Если анализ волатильности проводится на опционах, торгуемых на разные активы, и преследуется цель сравнить между собой потенциально имеющиеся альтернативы, ошибочная оценка подразумеваемой волатильности грозит чрезвычайно серьезными последствиями. Это очевидно: неверные данные создают почву для эскалации ошибок при попытке классифицировать по волатильности опционы с разными базовыми активами. В результате предпосылки для расчета торговой стратегии окажутся ложными, что не сулит в будущем ничего хорошего. Третий важный момент, который следует иметь в виду: необходимо учитывать ошибочность определения волатильности при вычислении характеристических показателей чувствительности опционов. Как сильно будут влиять на результат неизбежные погрешности? На этот вопрос однозначного ответа не существует. Очень многое зависит от используемой стратегии, исходных предположений относительно перспектив ценового движения, насколько они оказались близки к истине, а также от размера торговой позиции. Все эти вопросы будут разбираться позже, а сейчас остановимся на проблемах технического характера. Немногие знают, что качество программирования аналитических пакетов, с помощью которых проводится исследование рынка, оказывает сильное влияние на результат инвестора или трейдера. Можно вести долгие дебаты, пытаясь выяснить истинную причину проблем, но для практических нужд важно только одно: язык, использованный при написании программного обеспечения, предназначенного для оценки биржевых рынков, будет сказываться на результатах. Даже элементарные скользящие средние, не говоря уже об индикаторах, могут демонстрировать несколько отличающиеся картины в разных пакетах технического анализа. Выражаясь проще, например известный индикатор схождение/расхождение скользящих средних (MACD) выглядит неодинаково в различных программах при использовании одних и тех же формул, и зависеть это будет от языка программирования. В подобных обстоятельствах трудно предположить отсутствие ошибок в сложных расчетах, которые необходимы при анализе опционов. Чтобы проблема стала более понятна, обратимся к простому примеру. Для расчета цены опциона необходимо выяснить величину кумулятивной функции нормального распределения. Формула, позволяющая произвести расчеты, содержит в себе неопределенный интеграл, что не позволяет решить данную задачу. Для практических целей используют аппроксимации, хотя в удивительно большом числе публикаций предлагается обращаться к специальным таблицам. Кроме того, в разных изданиях можно обнаружить расхождения в формулировках, позволяющих вычислять приближенные значения кумулятивной функции нормального распределения. Более того, большая часть из них не просто выдает неточный результат, а совсем непригодны, показывая верный результат только в одном случае: когда цена исполнения опциона в точности равняется цене базового актива. Это очень смахивает на неработающие часы, показывающих абсолютно точное время дважды в сутки, - в момент наступления времени, соответствующего положению стрелок на часах. Данная проблема серьезна, особенно когда приходится иметь дело с непрозрачными алгоритмами. Бороться со сложившимся положением дел практически бесполезно, можно только учитывать влияние этого фактора. Справедливо признать: вышеперечисленные проблемы не всегда оказывают негативное воздействие. Как ни странно, в ряде случаев они могут влиять позитивно. Если предположить, что ошибки неустранимы и постоянно оказывают воздействие, то в случае широкой диверсификации, применяемой не только к используемым в торговле активам, но и к выбираемым стратегиям, можно ожидать: в целом они окажут нулевой характер влияния. Во всяком случае, их негативный вклад будет не столь сильным в сравнении с неустранимым операционным риском, которому подвержена каждая торговая сделка. Конечно, это мало относится к проблеме 1 2 3 4 5 6 7 8 9 [ 10 ] 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 |