|

|

|

Промышленный лизинг

Методички

Таблица 3-2. Сравнение характеристических показателей опционного и синтетического стрэддла (90-дневные фондовые опционы на 100 акций, волатильность 50 %, тэта в терминах дебет/кредит) Позиция: длинный колл и длинный пут, оба с ценой исполнения 100

ально доступных для операций инструментов (время до истечения опционных контрактов), а также почти постоянное соотношение между текущей ценой базового актива и ценами исполнения опционов на него (отношение цены базового актива к цене исполнения опциона строго у денег вообще всегда равно единице). В таблице 3 - 3 представлена экспозиция купленных синтетических стрэддлов, созданных с помощью фондовых опционов с различающимися величинами подразумеваемой волатильности при ставке без риска 5.25%. Таблица 3-3. Экспозиция длинных синтетических стрэддлов, созданных с помощью 100 коротких акций и двух 90-дневных опционов колл с ценой исполнения 100, различающихся волатильностью

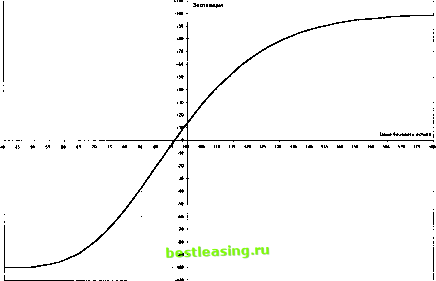

Обратите внимание на сильное изменение экспозиции стратегии при одних и тех же ценах базового актива для разных значений подразумеваемой волатильности. С ее ростом наблюдается явное смещение суммарной дельты стратегии в длинную сторону. Если бы мы сейчас рассматривали не фондовые опционы, исполняемые на 100 акций, а рынок, на котором каждому опциону соответствует один базовый актив, у нас принципиально ничего не изменилось бы. Просто величины в таблице представились бы в виде долей, то есть уменьшились бы в 100 раз. Рисунки 3 - 4 и 3 - 5 иллюстрируют поведение экспозиции длинных и коротких синтетических стрэддлов, созданных из 100 акций и двух опционов колл, соответственно относящихся к покупке или продаже волатильности при 50 - процентной подразумеваемой волатильности. Следует подчеркнуть: характер профиля является срезом экспозиции в данный момент времени, поэтому с течением времени его изгиб будет меняться. Длинная волатильность направляется из отрицательной области ниже цены исполнения в положительную зону выше цены исполнения (см. рис. 3 - 4). Короткая волатильность исходит из положительной области ниже цены исполнения и уходит в отрицательную зону выше цены исполнения опционов (см. рис. 3 - 5). Точка пересечения профиля волатильности с осью абсцисс указывает на цену базового актива, где выполняется условие дельта - нейтральности. Корректировка позиции, или ребалансировка, а также рехеджирование, о чем пойдет речь позже, - преследует цель удержания экспозиции на нулевой отметке (по вертикальной шкале) для данной цены, поэтому динамическое управление на основе нейтральности относительно рынка устраняет необходимость обращаться к профилю экспозиции и делает его малопригодным в анализе поведения стратегии. Единственный случай, когда он может потребоваться, - это выяснить, с покупкой волатильности мы имеем дело или с ее продажей.  Рис. 3-4. Экспозиция длинной волатильности 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 [ 23 ] 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||