|

|

|

Промышленный лизинг

Методички

Теперь, когда мы оценили в целом основные риски покупателя волатильности, посмотрим, что случится, если он оказался прав, и в последующие десять дней произошло повышение подразумеваемой волатильности. Валюты не отличаются резкими скачками волатильности, но ситуация подъема ее на 9.3% в относительных величинах весьма вероятна. Это приведет к увеличению подразумеваемой волатильности 61-го и 61.50 колл до 11.7% и 11.8% соответственно. Изменения, произошедшие со стратегией, демонстрирует рисунок 3-10. Результаты длинной волатильности через 10 дней после создания стратегии в отсутствии какого-либо менеджмента при различных сценариях поведения волатильности можно выяснить из таблицы 3 - 7. Здесь объединены представленные выше сценарии, с которыми может столкнуться покупатель волатильности, работающий на швейцарском франке. Таким образом, можно заключить: не предпринявший ничего для защиты своей позиции, покупатель стрэддла, ошибавшийся в прогнозах по поводу будущей волатильности, получит неминуемый убыток в окрестностях точки создания стратегии. Есть только два варианта, когда он окажется в выигрыше: цена уйдет за точку безубыточности или  -3.GMJ Рис. 3-10. Профили доходности длинного стрэддла и его составляющих через 10 дней при подъеме волатильности от 10.75% до 11.75% Таблица 3-7. Прибыли/убытки длинного стрэддла (короткий фьючерс и длинные коллы) в момент создания, а также через 10 дней при различных сценариях

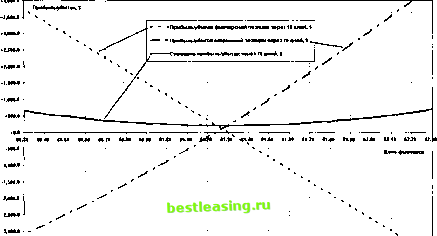

волатильность возрастет настолько, что подъем стоимости опционов колл перекроет потери от временного распада. Теперь пора перейти к рассмотрению положения противоположного игрока, прибегнувшего к стратегии продажа волатильности. Проблема продавца волатильности, связанная с управлением стратегией, явно другого рода, хотя он так же, как и покупатель волатильности, нейтрален по отношению к рынку в момент создания стратегии. Занимая позицию в коротком стрэддле, созданном с помощью базового актива и опционов на него, он ожидает снижения волатильности. Если этого не происходит, у стратегии остается резервный вариант - извлечь прибыль из процесса временного распада, всегда работающего в пользу продавца опционов. Отталкиваясь от примера с покупателем волатильности, рассмотренного выше, можно предположить, что ситуация с прибылью/убытком стратегии продавца прямо противоположна. Это действительно так, если продавец волатильности ничего не будет предпринимать для защиты своей позиции от убытков, возникающих в случае изменения рыночной ситуации. Рисунок 3-11 (табл. 3 - 8 представляет числовые величины) объединяет все сценарии, иллюстрируя конечный результат продажи волатильности, используемой контрагентом покупателя волатильности из предыдущего примера со швейцарским франком, и занявшего по отношению к нему 20 декабря 2001 г. прямо противоположные позиции по всем инструментам: Инструмент Позиция Кол-во Цена Примечание

Рис. 3-11. Профили доходности короткого стрэддла на швейцарском франке в момент создания стратегии и спустя 10 дней при неизменной волатильности, ее снижении и росте 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 [ 28 ] 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||