|

|

|

Промышленный лизинг

Методички

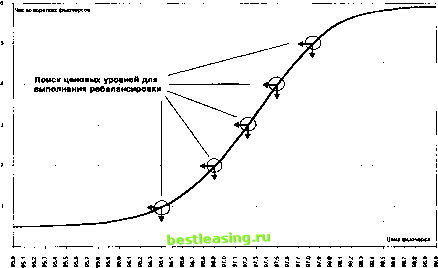

Рассмотрение ближайших цен исполнения (при текущей цене фьючерса около 97.20) показывает возможность использования 97.00 и 97.25. Если мы намерены применить совокупность длинных опционов колл и коротких фьючерсов, то нам могут подойти сентябрь -97 -колл (премия 0.362) при дельте 62.50 и 97.25 -колл (премия 0.22) при дельте 48.6. В первом варианте на каждый купленный колл необходимо продать 0.625 фьючерса, а во втором - 0.486. Так как мы можем оперировать только целочисленными величинами, то требуется либо допустить перекос в длинную или короткую сторону, либо добиться относительно равного соотношения сил. Таким образом, с 97 - колл нам придется на каждые 3 опциона продать 2 фьючерса, а с 97.25 на 2 опциона продать один фьючерс. В данном случае, если мы воспользуемся 97.25 -колл, это потребует выплаты премии в размере $5500 (0.01 = $25), а для позиции придется выделить лимит не менее 10-15 тысяч. Конечно, после создания стратегии маржа резко снизится (SPAN - Margin учитывает все позиции). Если же мы остановимся на 6 опционных контрактах 97.25 -колл ($3300 = 6Х$550), то для достижения дельта - нейтральности потребуется продать три фьючерса. Небольшой перекос в короткую сторону не превысит 0.1 фьючерса, что можно игнорировать. Теперь остается вопрос: как выяснить уровни для ребалансировки? Иными словами, при каких ценовых значениях фьючерса будет наблюдаться экспозиция, равная 6, 5, 4, 3, 2 и 1, в терминах долей? Ответ нам могут дать наблюдаемые дельты опционов по всем доступным ценам исполнения (см. табл. 8 - 4). Если теперь мы используем формулу: число опционов X (1 - дельта/100), где дельта выражается в процентах (представление дельты в виде доли избавляет от необходимости делить ее на 100), то получим соответствующее количество коротких фьючерсов для имеющихся цен исполнения. В случае использования нескольких опционов, включая различные серии, придется выяснить профиль дельт каждой серии, применив в каждом случае формулу. Суммирование на заключительном этапе позволит составить общий профиль экспозиции опционной компоненты стратегии. Графическое построение позволяет выяснить ценовые уровни, где следует выполнять ребалансировку, - это демонстрируется на рисунке 8- 10. Конечно, этот метод недостаточно точен, но отличается практичностью. Применяя его, мы предполагаем наличие жесткой зависи- Таблица 8-4. Дельты, наблюдаемые на опционах Цена исполнения 96.25 96.50 96.75 97.00 97.25 97.50 97.75 98.00 Наблюдаемая дельта 86.52 81.40 73.41 62.46 48.61 33.74 20.48 10.31  Рис. 8-10. Профиль, построенный по дельтам, позволяет выяснить ценовые уровни для ребалансировки дельта-нейтральной стратегии мости дельты опциона от имеющегося соотношения между ценами исполнения и ценой базового актива. Это позволяет получить искусственный профиль экспозиции стратегии, который в определенных обстоятельствах может послужить даже матрицей для расчетов или проверок, выполненных по математическим моделям. Наиболее примечательно, что данный подход учитывает влияние феномена асимметрии (уклона) волатильности, и нам не требуется вводить никаких поправок и предположений. К слову, в большинстве моделей приходится вводить корректировки, для чего используют матрицу волатильности, и есть даже модели, автоматически накладывающие наблюдавшуюся ранее асимметрию на текущий срез рынка. Здесь же, полагая однородность поведения опционов, находящихся на определенном удалении от текущей цены базового актива, в локальной ценовой области и на ограниченном отрезке времени, мы можем учесть практически все параметры, не вникая в сложные процедуры расчетов. Правда, для этого надо иметь хотя бы периодический доступ к характеристикам чувствительности опционов, доверяя источнику информации. При использовании изложенного здесь метода следует иметь в виду: получаемые подобным образом сведения об экспозиции опционной компоненты требуют регулярного пересмотра и составления нового профиля. В целом он будет двигаться против часовой стрелки, вращаясь вокруг текущей цены базового актива, - ей всегда будет соответствовать опцион с ценой исполнения у денег . Изменения волатильности или других факторов влияния могут привести к ускорению, замедлению либо вообще на некоторое время к изменению направления вращения. В заключение надо отметить: результаты в относительно небольших позициях (вроде тех, что рассматривались выше) будут мало улучшаться от применения более точных процедур расчета. Во всяком случае, издержки на программное обеспечение могут существенно превысить возможные потери в результате погрешностей, очень вероятных в предлагаемой методике. 8.5. Эмпирический метод определения экспозиции Определив возможность определения экспозиции опционной компоненты, не обращаясь для этого к моделям, мы столкнулись с проблемой потребности в эпизодическом доступе к ресурсам, содержащим необходимые сведения относительно характеристик по чувствительности. Но это тоже может оказаться проблематичным, а из-за наличия сомнений в точности данных этот подход вообще способен себя дискредитировать. Кроме того, хотя все чаще появляются новые Интернет-ресурсы, позволяющие получать своевременные данные, в том числе и по опционам, в любой момент они могут стать платными, что не выглядит привлекательным, особенно когда стратегия вводится на длительный срок. Поэтому мы сейчас обсудим еще один, совсем простой способ выяснения дельты опционов, использующий только ценовые ряды. Если мы на время забудем обо всех премудростях, связанных с расчетами по моделям, и вернемся к определению дельты, то обнаружим: в реальности можно приблизительно выяснять дельту, используя только ценовые значения опционов (а точнее цены бид и аск ), а также цены исполнения опционов. При этом нам придется предположить, что дельта каждого из опционов в результате ценового сдвига в базовом активе на величину расстояния между ценами исполнения переместится соответствующим образом. Например, если опцион колл с ценой исполнения 100 имеет дельту 50 (процентов либо в терминах экспозиции фондового опциона) при цене актива 100, а опцион колл с ценой исполнения ПО в этот момент обладает дельтой 40, то при подъеме цены базового актива до 110 опци- 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 [ 86 ] 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 |