|

|

|

Промышленный лизинг

Методички

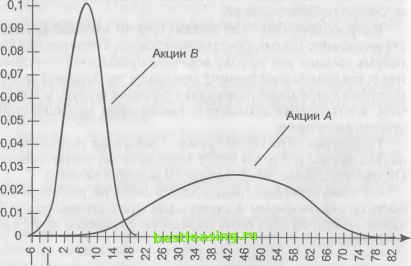

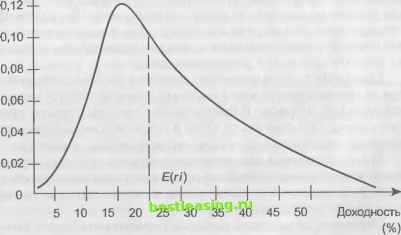

Более подробно о нормальном распределении мы поговорим в следующей главе. Для нормального и прочих, похожих на него, симметричных распределений стандартное отклонение - естественная единица измерения изменчивости. Термины: изменчивость и стандартное отклонение часто используются как взаимозаменяемые. Нормальное распределение охватывает неограниченное количество значений доходности, от минус бесконечность до плюс бесконечность . Для интерпретации различных значений стандартного отклонения обычно используется доверительный интервал ВД- ю <Х(п)<Е(г,)+ю, (4.66) которым обозначается определенный диапазон значений (интервал), в пределах которого фактическая доходность акций попадет с заданной вероятностью. Здесь X (г,) - нормальная случайная величина с математическим ожиданием E(rt) и средним квадратическим отклонением а, at - некоторый параметр. При t = 3 вероятность попадания случайной величины X(rt) в интервал (4.66) практически равна единице. Из формулы (4.66) следует, что при нормальном распределении доходность акции, которая находится в пределах доверительного интервала, включающего все значения доходности, находящиеся в рамках одного стандартного отклонения по обе стороны от среднего значения, имеет вероятность порядка 0,68. Соответствующий доверительный интервал для двух стандартных отклонений имеет вероятность порядка 0,95, а доверительный интервал для трех стандартных отклонений имеет вероятность порядка 0,99. Рассмотрим, например, акции с ожидаемой доходностью в 10% и стандартным отклонением в 20%. При нормальном распределении существует вероятность, равная примерно 0,95, что фактическая доходность попадет в интервал, ограниченный с одной стороны ожидаемой доходностью и двумя стандартными отклонениями (10% + 2 20% = 50%), а с другой стороны - ожидаемой доходностью минус два стандартных отклонения (10% - 2 20% = -30%). Диапазон доходности, который ограничен минимальным значением -30% и максимальным значением 50%, с вероятностью 0,95 представляет собой доверительный интервал для доходности данных акций. Еще одним полезным показателем, применяемым при анализе финансовых рисков, является коэффициент вариации: УЩ-у J (4.67) В отличие от стандартного отклонения а коэффициент вариации V- относительный показатель, он определяет степень риска на единицу среднего дохода. В случае одинаковых или нулевых средних значений доходности вычисление этого показателя теряет смысл. Очевидно, что при равных средних чем больше величина стандартного отклонения а, тем больше коэффициент вариации и тем больше риск. Определение коэффициентов вариации особенно полезно в тех случаях, когда средняя доходность сравниваемых операций существенно различается. Рассмотрим следующий пример. Ожидаемая доходность по акциям фирм А и В равна 45% ± 15% и 8% ± 4% соответственно. Определить степень риска операций с данными акциями. Согласно значениям стандартных отклонений, разброс доходности по акциям фирмы А значительно выше, следовательно, ее акции должны бы быть более рисковыми. Определим коэффициенты вариации: va=§ = 0,33; vb = = 0,5. Однако расчеты показывают, что степень риска на среднюю единицу дохода выше у фирмы J5. Какая же операция связана с большим риском? На рис. 4.14 приведены графики плотностей распределения вероятностей для доходности по акциям обеих фирм. На первый взгляд критерии явно противоречат друг другу, хотя интуитивно понятно, что вероятность получения нулевого либо отрицательного дохода по акциям фирмы В гораздо выше (рис. 4.14). Проведенный расчет показал, что соответствующие вероятности равны 2,3% для акций В и всего 0,13% для А. Воспользуемся правилом трех сигм (4.63). Нетрудно заметить, что для акций фирмы В нулевое значение доходности попадает в диапазон (а - 2d), а отрицательное - в (а - 3d). Тогда как по акциям фирмы А получение нулевой доходности возможно лишь в крайнем случае - (а - За), а вероятность получения отрицательной доходности практически равна 0, поскольку средняя доходность очень высока и в 3 раза превышает величину стандартного отклонения.  Доходность (%) Рис. 4.14. Плотности распределения вероятностей Приведенный пример демонстрирует преимущества применения коэффициента вариации в случаях, когда средние доходности значительно различаются. Закон нормального распределения вероятностей широко используется в процессе анализа рисков финансовых операций. Его важнейшие свойства, такие, как симметричность распределения относительно средней, ничтожно малая вероятность больших отклонений значений случайной величины от центра ее распределения, правило трех сигм, позволяют существенно упростить проведение анализа и выполнение сопутствующих расчетов. Однако далеко не все финансовые операции предполагают нормальное распределение доходов. Например, распределения вероятностей получения доходов от операций с производными финансовыми инструментами (опционами, фьючерсами) часто характеризуются асимметрией (скосом) относительно математического ожидания случайной величины. Так, опцион на покупку ценной бумаги позволяет его владельцу получить прибыль в случае положительной доходности и в то же время избежать убытков в случае отрицательной доходности. По сути опцион на покупку отсекает распределение доходности в той точке, где начинаются потери. На рис. 4.15 приведен график плотности распределения вероятностей с положительной (правой) асимметрией. Нетрудно заметить, что точка максимума функции плотности  Рис. 4.15. Асимметричное распределение распределения соответствует доходности в 14% и не совпадает с ожидаемым значением (20%). В подобных случаях использование в процессе анализа только двух параметров (средней и стандартного отклонения) может приводить к неверным выводам. Стандартное отклонение неадекватно характеризует риск при смещенных распределениях, так как при этом игнорируется тот факт, что большая часть изменчивости приходится на хорошую (правую), или плохую (левую) сторону ожидаемой доходности. Помимо среднего значения и стандартного отклонения, асимметричные распределения часто требуют знания дополнительных параметров и, в частности, коэффициента асимметрии. Сделаем некоторые выводы. Риск представляет собой неопределенность, имеющую важное значение для человека. Управление риском - это процесс выработки компромисса, направленного на достижение баланса между выгодами от уменьшения риска и необходимыми для этого затратами, а также рассмотрения решения о том, какие действия для этого следует предпринять. Все виды риска, с которыми сталкиваются люди, порождаются их действиями в качестве потребителей; лиц, определенным образом влияющих на деятельность корпорации; налогоплательщиков. Степень рискованности активов или финансовых сделок нельзя оценивать изолированно от действия других факторов, так как она зависит от соответствующих рамок анализа. При одних обстоятельствах покупка или продажа определенных активов может увеличить подверженность их владельца риску; при других те же действия приводят к уменьшению риска. Спекулянты - это инвесторы, действия которых, направленные на приумножение своего капитала, сопровождаются определенными видами риска. В противоположность им хеджеры стремятся уменьшить свои риски. Один и тот же человек в одном случае может выступать в роли спекулянта, в другом - хеджера. Многие решения о распределении ресурсов, такие как страхование, инвестирование и разного рода финансовые решения, очень часто принимаются в условиях риска, и поэтому их тоже можно отнести к области управления риском. Например, виды риска, которым подвергаются члены домохозяйства, можно разделить на пять основных категорий: болезнь, потеря трудоспособности, смерть; потеря работы; риск, связанный с приобретением потребительских товаров длительного пользования; риск, связанный с гражданской ответственностью; риск, связанный с инвестициями в финансовые активы. Компании также сталкиваются с несколькими видами риска: риск, связанный с производством; ценовой риск, связанный с изменением цен на продукцию компании, и ценовой риск, связанный с изменением цен на сырье и комплектующие. Глава 5 ОСНОВНЫЕ МЕТОДЫ И ПУТИ СНИЖЕНИЯ ЭКОНОМИЧЕСКИХ РИСКОВ 5.1. ОБЩИЕ ПРИНЦИПЫ УПРАВЛЕНИЯ РИСКОМ 5.1.1. Схема процесса управления риском Процесс выработки компромисса, направленного на достижение баланса между выгодами от уменьшения риска и необходимыми для этого затратами, а также принятие решения о том, какие действия для этого следует предпринять (включая отказ от каких бы то ни было действий), называется управлением риском. Управление рисками - управленческая деятельность, направленная на классификацию рисков, идентификацию, анализ и оценку, разработку путей защиты от риска. Главным методологическим принципом управления рисками является обеспечение сопоставимости оценки полезности и меры риска за счет измерения обоих этих показателей в общих единицах измерения. Продолжим рассмотрение основных этапов процессов управления рисками (рис. 5.1), начатое в параграфе 1.1. (рис. 1.4). Начальным этапом процесса управления риском является анализ риска, имеющий целью получение необходимой информации о структуре, свойствах объекта и имеющихся рисках. Анализ рисков подразделяется на два взаимно дополняющих друг друга вида: качественный, главная задача которого состоит в определении факторов риска и обстоятельств, приводящих к рисковым ситуациям, и количественный, позволяющий вычислить размеры отдельных рисков и риска проекта в целом. Качественный анализ предполагает: идентификацию (установление) всех возможных рисков; выявление источников и причин риска; выявление практических выгод и возможных негативных последствий, которые могут наступить при реализации содержащего риск решения. В процессе качественного анализа важное значение имеет как полное выявление и идентификация всех возмож- 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 [ 45 ] 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 |