|

|

|

Промышленный лизинг

Методички

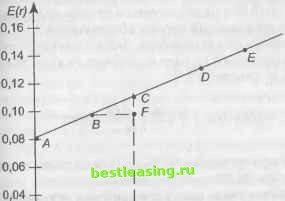

ресмотра решений устанавливается каждым человеком индивидуально. Некоторые инвесторы производят пересмотр своих портфелей через определенные интервалы, например раз в месяц (при оплате счетов) или раз в год (при заполнении налоговой декларации). Инвесторы со средним достатком, у которых основная часть сбережений находится на банковских счетах, пересматривают свои инвестиционные портфели довольно редко и нерегулярно, обычно в связи с такими не часто случающимися событиями, как женитьба или развод, появление ребенка или получение наследства. Причиной для пересмотра инвестиционного портфеля могут стать также резкие колебания цен на те или иные активы, которыми владеет данный индивидуум. Инвесторы, вложившие значительные суммы в акции и облигации, могут пересматривать свой портфель ежедневно, а иногда и чаще. У них самым коротким периодом пересмотра решения является период биржевых торгов; именно он определяет минимальный промежуток времени, через который инвестор пересматривает свой портфель. Индивидуум не может контролировать протяженность периода биржевых торгов. Период биржевых торгов может равняться неделе, дню, часу или даже минуте - в зависимости от структуры рынка в данной экономической системе (например, от того, в какое время открыты биржи ценных бумаг, и от того, существуют ли организованные внебиржевые рынки). В условиях сегодняшней глобализации финансовой среды покупка и продажа большинства ценных бумаг может быть осуществлена в любой точке земного шара в любое время дня и ночи. Следовательно, для таких ценных бумаг горизонт биржевых торгов очень короток. Сегодняшние решения о составе инвестиционного портфеля основываются на предположениях о том, что может произойти завтра. План, при разработке которого сегодняшние решения принимаются с учетом ваших последующих действий, называется стратегией. При формулировании стратегии инвестирования крайне важным фактором является частота, с которой инвестор пересматривает свой портфель, покупая или продавая ценные бумаги. Например, инвестор выбирает стратегию инвестирования избыточного капитала в акции. Избыточным в данном случае является капитал, превышающий некий предел, необходимый ему для поддержа- ния определенного уровня жизни. Если курс этих акций со временем пойдет вверх, то инвестор увеличит долю портфеля, отведенную на вложения в эти акции. Однако, если акции станут дешеветь, инвестор уменьшит долю вложенных в них капиталов. Если курс акций снизится до такого предела, что привычный стандарт жизни окажется под угрозой, инвестор вообще избавится от этих акций. Целью исследования количественного соотношения между риском и ожидаемым уровнем доходности является формирование портфеля, инвестиции в который обеспечивали бы инвестору максимальную ожидаемую ставку доходности при той степени риска, на которую он согласен. В процессе анализа мы будем говорить о рискованных активах, не подразделяя их на облигации, акции, опционы, страховые полисы и пр., потому что, как уже говорилось выше в этой главе, степень рискованности каждого отдельного актива зависит в первую очередь от конкретных обстоятельств жизни данного инвестора. ► Оптимизация портфеля обычно состоит из двух этапов: (1) выбора оптимальной комбинации рискованных активов и (2) объединения полученного оптимального набора рискованных активов с безрисковыми активами. В целях упрощения процесса мы начнем со второго этапа - объединения портфеля, содержащего рискованные активы, с безрисковыми активами. Этот единственный рискованный портфель составлен из множества рискованных активов, скомбинированных оптимальным образом. 6.4.2. Портфель из совокупности безрискового актива с рискованным активом I В теории формирования наилучшего портфеля безрисковым активом считается ценная бумага, которая предлагает полностью предсказуемую ставку доходности в расчетных денежных единицах, выбранных для анализа, и в пределах периода пересмотра решения данного инвестора. Если брать более общую ситуацию, когда нет конкретного инвестора, то безрисковыми активами следует считать те из них, которые предлагают инвестору предсказуемую ставку доходности в пределах периода биржевых торгов. Предположим, что вы решили инвестировать 10000 у.е. Перед вами безрисковый актив с процентной ставкой 0,08 годовых и рискованный актив с ожидаемой ставкой доходности 0,14 годовых и стандартным отклонениям 0,02. Какую часть от 10000 у.е. вам следует вложить в рискованный актив? Все доступные комбинации риска и доходности показаны в табл. 6.2 и на рис. 6.7. Таблица 6.2 Ожидаемая доходность и стандартное отклонение

Ожидаемая ставка доходности определяется по формуле (6.2.1), а стандартное отклонение равно: а2 = РМ-Е(г))2+Р2(г2 -Е(г))2 +... + Рп(гп -Е(г))2 = = >Дг,-£(г))2. (64.1) Однако, если в одном портфеле объединены рискованный и безрисковый активы, то стандартное отклонение доходности такого портфеля равно стандартному отклонению доходности рискового актива ар, умноженному на его вес V в портфеле. Тогда получим формулу стандартного отклонения доходности портфеля в виде о= ор V. (6.4.2) Для нашего примера ст = 0,2 V. На основании двух последних столбцов табл. 6.2. строим график зависимости между риском сти ожидаемой доходностью E{f) (рис. 6.7). Точке А на рис. 6.7 соответствует ситуация, когда вы вкладываете все свои деньги в безрисковый актив, а точке Е - ситуация, когда вы инвестируете все свои деньги в рискованный актив. Линия АЕ представляет набор (портфель) свободно доступных вам вариантов из рискованного и безрискового актива. Так портфель С наполовину состоит из рискованного актива, наполовину - из безрискового.  0,02 + О 0,05 0,10 0,15 020 0,25 ст Рис. 6.7. Соотношение между риском и ожидаемой доходностью инвестиционного портфеля Если мы хотим определить состав портфеля, для которого ожидаемая ставка доходности равна 0,12, то судя по рис. 6.7 такая точка лежит между точками С и D, но чтобы точно ответить на этот вопрос нужно записать и решить более общую задачу. Пусть V обозначает долю от Р у.е., которая вложена в рисковой актив. Оставшаяся часть будет равна (1 - V) и она вложена в безрисковой актив. Ожидаемая ставка доходности портфеля E(f) определится как E(r) = VE(rp) + (1 - V)r6 = гб+ V(E(rp) - гб), (6.4.3) где Е(гр) - обозначает ожидаемую ставку доходности рискованного актива, а Гб- безрисковая ставка доходности. Для нашего примера: Е(г) = 0,08 + F(0,14 - 0,08) = 0,08 + 0,06 V. Смысл уравнения (6.4.3) заключается в том, что базовой ставкой доходности для любого портфеля является безрисковая ставка доходности (0,08 в нашем примере). Кроме того, предполагается, что инвестиции в портфель принесут дополнительную премию за риск, которая зависит от премии за риск по рискованному активу (Е{гр) - гб) (0,06 в нашем случае) и от доли портфеля, инвестированной в рискованный актив и обозначенной V. Чтобы определить состав портфеля, соответствующий ожидаемой ставке доходности в 0,12, надо подставить нужные значения в уравнение (6.4.3) и вычислить V. 0,12 = 0,08 + 0,06V; V = ~°°8 = 0,667. 0,06 Таким образом, портфель на 66,7% должен состоять из рискованного актива, и на 33,3% - из безрискового. Далее определяем связь между стандартным отклонением и долей инвестиций, приходящихся на рискованный актив. В формулу (6.4.2) подставляем наши данные ар = 0,2 и V = 0,667 и находим стандартное отклонение доходности портфеля: а = о> V= 0,2 0,667 = 0,1334. Из (6.4.2) находим V и подставляем его в выражение (6.4.3), получаем Е(г) = гб + Е(Гр)~Гб-о-, (6.4.4) т.е. нашли связь между ожидаемой доходностью и риском в виде прямой линии. Для нашего примера Е(г) = 0,08 + 0,30с. Угловой коэффициент этой прямой равен 0,30, а угол наклона, равный примерно 16,7°, характеризует дополнительную ожи- даемую доходность, предлагаемую рынком для каждой дополнительной единицы риска, которую согласен нести инвестор. [ Рассмотрим предыдущий пример, дополнительно включив в него еще один рискованный актив 2, который имеет ожидаемую ставку доходности 0,098 в год и стандартное отклонение 0,10. На -рис. 6.7 это точка F. \ Нужно получить эффективный портфель, под которым мы понимаем такой портфель, который предлагает инвестору максимально возможный ожидаемый уровень доходности при заданном уровне риска. Инвестор, который хочет получить ожидаемую ставку доходности в 0,098 годовых, может добиться своей цели, вложив всю сумму в рискованный актив 2. Тогда он окажется в ситуации, описываемой точкой F. Но при этом портфель инвестора неэффективен, потому что в точке В инвестор может получить такую же ожидаемую ставку доходности (0,098 в год) при меньшем значении стандартного отклонения. Щ Из табл. 6.2 видно, что в точке В стандартное отклонение составляет только 0,06. Это объясняется тем, что 30% инвестиций данного портфеля вложены в рискованный актив 1, а 70% - в безрисковый актив. Действительно, не желающий рисковать инвестор выберет на прямой риск-доходность, соединяющей точки В и Е, любую точку - только не точку F. Любая из этих точек соответствует вполне приемлемой ситуации, когда некоторое количество рискованного актива 1 уравновешивается безрисковым активом. Например, портфель в точке С имеет стандартное отклонение, равное стандартному отклонению рискованного актива 2 (сг = 0,10), но его ожидаемая ставка доходности составляет 0,110 годовых, а не 0,098. Из табл. 6.2, нам известно, что такое соотношение соответствует портфелю, который на 50% состоит из рискованного актива 1 и на 50% из безрискового актива. С помощью уравнений (6.4.3) и (6.4.2) можно определить состав других эффективных портфелей, которые описываются точками между В и С и имеют, следовательно, более высокую ожидаемую ставку доходности и меньшее значение стандартного отклонения в сравнении с рискованным активом 2. Рассмотрим, например, портфель, который на 62,5% состоит из рискованного актива 1 и на 37,5% - безрискового актива. Его ожидаемая ставка доходности равна 0,1175 в год, а стандартное отклонение составляет 0,125. 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 [ 63 ] 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 |