|

|

|

Промышленный лизинг

Методички

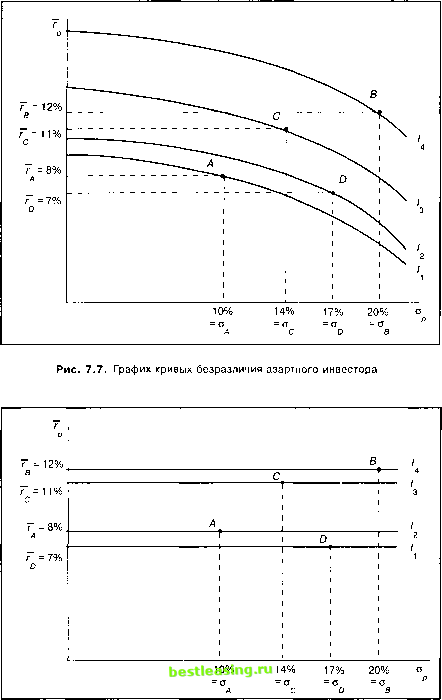

а. Если портфель составлен на 20% из акций А и на 80% из акций С, каким будет стандартное отклонение портфеля? б. Если портфель составлен на 40% из акций А, на 20% из акций В и на 40% из акций С, каким будет стандартное отклонение портфеля? в. Какая структура инвестиций в портфеле, состоящем из акций А и В, приведет к нулевому стандартному отклонению портфеля? (Подсказка: Для решения данной проблемы требуется произвести некоторые алгебраические действия. Не забудьте, что Хв = 1 - Хл.) Приложение Рискующие и безразличные к риску инвесторы Ранее было отмечено: подход Марковица предполагает, что инвестор избегает риска. Хотя это предположение является вполне резонным, оно не является необходимым. Вместо этого можно предположить, что инвестор азартен или нейтрален к риску. Сначала рассмотрим азартного инвестора. Если данный инвестор столкнется с честной игрой , он предпочтет принять участие в данном проекте. Кроме того, крупные игры являются более привлекательными, чем мелкие. Это объясняется тем, что он получает больше удовольствия от выигрыша, чем разочарования от проигрыша. Так как вероятности выигрыша и проигрыша равны, то азартный инвестор предпочтет принять участие в игре. Это означает, что при выборе из двух портфелей, имеющих одинаковую доходность, азартный инвестор выберет тот, у которого больше стандартное отклонение. Например, при выборе между А и / (рис. 7.4) азартный инвестор выберет F. Этот факт позволяет предположить, что азартный инвестор будет иметь отрицательно наклоненные кривые безразличия12. То есть азартный инвестор предпочтет портфель, находящийся на кривой безразличия, расположенной выше и правее других. Рис. 7.7 представляет график кривых безразличия гипотетического азартного инвестора. Как показано на рисунке, при выборе между А, В, Си D (эти же четыре портфеля приведены на рис. 7.1) данный инвестор выберет портфель В. Случай нейтральности к риску находится между случаями избегания риска и азартности. В то время как инвестор, избегающий риска, не хочет принимать участие в честной игре , а азартный инвестор, наоборот, хочет, нейтральному к риску инвестору все равно, принимать участие в игре или нет. Это означает, что риск или, точнее, стандартное отклонение не является важным фактором для инвестора, нейтрального к риску, при оценке портфеля. Соответственно кривыми безразличия данного инвестора являются горизонтальные линии, как это показано на рис. 7.8. Данный инвестор предпочитает выбирать портфели, находящиеся на кривых безразличия, расположенных наиболее высоко. При выборе из Л, В, Си Жданный инвестор выберет В, потому что данный портфель имеет наивысшую ожидаемую доходность. Несмотря на то что отдельный инвестор может быть азартным или нейтральным к риску, наблюдения показывают, что большинство из них можно охарактеризовать как избегающих риска. Одно из наблюдений говорит о том, что исторически в среднем доходность по обыкновенным акциям превышает доходность по облигациям, поскольку инвесторов необходимо стимулировать большим вознаграждением для совершения более рискованных вложений.  Рис. 7.8. График кривых безразличия инвестора, нейтрального к риску Примечания 1 Марковиц признает, что инвестирование является многопериодной деятельностью, когда в конце каждого периода часть благосостояния тратится на потребление, другая часть на инвестирование. Однако однопериодный подход Марковица является оптимальным по множеству резонных причин. См. EdwinJ. Elton and MartinJ. Gruber, Finance as a Dynamic Process (Englewood Cliffs, NJ: Prentice Hall, 1975, особенно гл. 5). 2 Для того чтобы портфель не имел неопределенного уровня доходности, необходимо вложить весь начальный капитал в чисто дисконтные государственные бумаги, погашение которых происходит в момент г= 1. Однако для большинства других портфелей уровень доходности будет неопределенным. (См. гл. 4, где обсуждаются безрисковые ценные бумаги.) 3 Ожидаемым значением случайной переменной является, по существу, ее среднее значение. Таким образом, ожидаемое значение доходности портфеля может быть представлено как его ожидаемая или средняя доходность. Стандартное отклонение случайной величины является мерой разброса возможных значений, которые может принимать случайная величина. Соответственно стандартное отклонение портфеля является мерой разброса возможной доходности, которая может быть получена от портфеля. Иногда вместо стандартного отклонения используют дисперсию как меру разброса (variance). Однако поскольку дисперсией случайной переменной является просто значение ее стандартного отклонения, возведенное в квадрат, различие здесь не является важным. Далее эта концепция будет рассмотрена более детально. 4 Альтернативная процедура; см. Ralph О. Swalm, Utility Theory: Insights into Risk Taking*, Harward Business Review, 44, no. 6 (November-December 1966), pp. 123-136, а также см. примечание 5. 5 В какой-то момент читатель может задать вопрос: почему предпочтения инвестора базируются только на ожидаемой доходности и стандартном отклонении? Например, может показаться логичным, что предпочтения инвестора должны базироваться на ожидаемой доходности, стандартном отклонении, а также на вероятности того, что на портфеле будут потеряны деньги. Утверждение о том, что предпочтения инвестора не базируются ни на чем, кроме ожидаемой доходности и стандартного отклонения, вытекают из некоторых специфических предположений, связанных с теорией полезности. См.: Gordon J. Alexander and Jack Clark Francis, Portfolio Analysis (Englewood Cliffs, NJ: Prentice Hall, 1986), особенно гл. 2 и 3. Стоиттакже отметить, что существуют некоторые сомнения в возможности использования теории полезности для описания поведения людей. Обычно противоположных взглядов придерживаются экономисты и психологи, которых часто называют рационалистами и бихевиористами соответственно. Для обсуждения подобных взглядов см. всю вторую часть выпуска Journal of Business (октябрь 1986), а также раздел Ключевые примеры и понятия в гл. 6 данной книги. Азартный инвестор (risk-seeking) выберет F, в то время, как для инвестора, нейтрального к риску (risk-neutral), А и / являются желаемыми в равной степени. В приложении к этой главе обсуждаются и азартный инвестор, и инвестор, нейтральный к риску. 7 Выпуклость кривых безразличия означает, что их наклон возрастает при движении слева направо по любой кривой. То есть они имеют изгиб вверх . Основное объяснение выпуклости вытекает из теории полезности (см. примечание 5). * Рисунки, отражающие ожидаемые стоимости конца периода, включают и ожидаемые цены, и ожидаемые дивиденды за период. Например, акциикомпании /Шеимеют ожидаемую стоимость наконец периода $46,48, которая состоит из гипотетических ожидаемых денежных дивидендов $2 и цены акции $44,48. Эти ожидаемые доходности и стоимости были оценены с помощью анализа ценных бумаг, который будет рассмотрен в гл. 18. 9 Если доходность не является нормально распределенной, то использование стандартного отклонения все равно оправдано при условии, что вероятность очень высокой или очень низкой доходности мала. См.: Н. Levy and Н. М. Markowitz, Approximating Expected Utility by a Function of Mean and Variance*, American Economic Review, 69, no. 3 (June 1979), pp. 308-317; Yoram Kroll, Haim Levy, and Harry M. Markowitz, Меап-Vriance versus Direct Utility Maximization , Journal of Finance, 39, no. 1 (March 1984), pp.47-61. Некоторые исследователи не согласныстем, чтолучшеймодельюдоход- 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 [ 64 ] 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 272 273 274 275 276 277 278 279 280 281 282 283 284 285 286 287 288 289 290 291 292 293 294 295 296 297 298 299 300 301 302 303 304 305 306 307 308 309 310 311 312 313 314 315 316 317 318 319 320 321 322 323 324 325 326 327 328 329 330 331 332 333 334 335 336 337 338 339 340 341 342 343 |