|

|

|

Промышленный лизинг

Методички

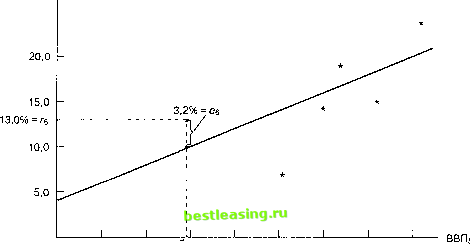

Глава 11 Факторные модели Целью современной теории портфеля является разработка методов, с помощью которых инвестор может выбрать оптимальный для себя портфель из бесконечного числа возможных. Для решения вопроса о включении каждой рассматриваемой ценной бумаги в портфель инвестору нужно оценить ее ожидаемую доходность и стандартное отклонение вместе со всеми ковариациями между этими ценными бумагами. Используя такие оценки, инвестор может определить кривую эффективного множества Марковица. После этого для данной безрисковой ставки инвестор может найти касательный портфель и определить положение линейного эффективного множества. Наконец, инвестор может произвести инвестицию в этот касательный портфель и сделать заем или выдать кредит по безрисковой ставке. При этом сумма займа или кредита зависит от предпочтений инвестора относительно соотношения риска и доходности. Факторные модели и процессы формирования дохода Задача определения кривой эффективного множества Марковица может быть сильно упрощена с помощью введения процесса формирования дохода (return generating process). Процессом формирования дохода называется статистическая модель, которая описывает, как образуется доход по ценной бумаге. В гл. 8 был рассмотрен один из таких процессов, известный как рыночная модель. Согласно рыночной модели, доходность по ценной бумаге является функцией доходности по индексу рынка. Однако существует много других типов процессов формирования дохода по ценным бумагам. 11.1.1 Факторные модели В факторных (или индексных) моделях (factor models) предполагается, что доходность ценной бумаги реагирует на изменения различных факторов (или индексов). В случае рыночной модели предполагается, что имеется только один фактор - доходность по индексу рынка. Однако для попыток точно оценить ожидаемые доходности, дисперсии и ковариации ценных бумаг многофакторные модели потенциально более полезны, чем рыночная модель. Это объясняется тем, что фактические доходности по ценным бумагам оказываются чувствительными не только к изменению индекса рынка, и в экономике, вероятно, существует более одного фактора, влияющего на доходность ценных бумаг. Факторная модель представляет собой попытку учесть основные экономические силы, систематически воздействующие на курсовую стоимость всех ценных бумаг. При построении факторной модели неявно предполагается, что доходности по двум ценным бумагам коррелированы (т.е. изменяются согласованно) только за счет общей реакции на один или более факторов, определенных в этой модели. Считается, что любой аспект доходности ценной бумаги, не объясненный факторной моделью, является уникальным или специфическим для данной ценной бумаги и, следовательно, не коррелирован с уникальными аспектами доходностей других ценных бумаг. В результате факторная модель является мощным средством управления портфелем инвестиций. Она может дать необходимую информацию для вычисления ожидаемых доходностей, дисперсий и ковариаций для каждой ценной бумаги, что является необходимым условием для определения кривой эффективного множества Марковица. Она также может быть использована для характеристики чувствительности портфеля к изменениям факторов. Применение На практике все инвесторы явно или неявно применяют факторные модели. Это связано с тем, что невозможно рассматривать взаимосвязь каждой ценной бумаги с каждой другой по отдельности, так как объем вычислений при расчете ковариаций ценных бумаг растет с ростом числа анализируемых ценных бумаг1. Сложная картина дисперсий и ковариаций начинает пугать воображение в случае десятка ценных бумаг, не говоря уже о сотнях или тысячах. Даже огромных возможностей быстродействующих компьютеров становится недостаточно для построения эффективных множеств при большом числе ценных бумаг. Поэтому абстракция является существенным шагом при определении кривой эффективного множества Марковица, и факторные модели дают необходимый уровень абстрактности. Они предлагают инвестиционным менеджерам метод, позволяющий выделить в экономике важные факторы и оценить, насколько различные ценные бумаги и портфели инвестиций чувствительны к изменениям этих факторов. Если принять, что доходности ценных бумаг подвержены влиянию одного или более факторов, то первоначальной целью анализа ценных бумаг является определение этих факторов и чувствительности доходностей ценных бумаг к их изменению. Формальное утверждение о существовании такой связи называется факторной моделью доходности ценных бумаг. Начнем обсуждение с простейшей формы такой модели - однофакторной модели. Однофакторные модели Некоторые инвесторы утверждают, что процесс формирования дохода по ценным бумагам описывается одним-единственным фактором. Например, они могут считать, что доходности ценных бумаг реагируют на предсказанный темп роста валового внутреннего продукта (ВВП)2. Табл. 11.1 и рис. 11.1 иллюстрируют один из способов наполнения содержанием подобных утверждений. Таблица 11.1 Данные факторной модели Год Темп роста ВВП Уровень инфляции Доходность вкций компании Widget 1-й 5,7% 1,1% 14,3% 2-й 6,4 4,4 19,2 3-й 7,9 4,4 23,4 4-й 7,0 4,6 15,6 5-й 5,1 6,1 9,2 6-й 2,9 3,1 13,0  О 1,0 2,0 /3,0 4,0 5,0 6,0 7,0 8,0 2,9% = ВВП6 Рис. 11.1. Однофакторная модель 77.2.1 Пример Горизонтальная ось на рис. ll.l соответствует предсказанному темпу прироста ВВП, а вертикальная ось - доходности акций компании Widget. Каждая звездочка на графике представляет собой комбинацию доходности акций Widget и темпа прироста ВВП для соответствующего года согласно табл. ПЛ. С помощью метода простой регрессии данные были аппроксимированы прямой линией. (Слово простой означает, что в правой части уравнения имеется лишь одна переменная, в этом случае - ВВП3.) Эта прямая имеет положительный наклон, равный двум, что указывает на существование положительной связи между скоростью прироста ВВП и доходностью по акциям компании Widget. Более высокие темпы прироста ВВП соответствуют более высоким доход-нос тям. Связь между предсказанным темпом прироста ВВП и доходностью акций компании Widget может быть выражена в виде уравнения: г, = а + 6ВВП, + е, , (ll.l) где г{ - доходность акций т период /; ВВП, - предсказанный темп прироста ВВП за период г, ef - уникальная, или специфическая, доходность за период (; Ь - чувствительность (sensitivity) к предсказанному темпу прироста ВВП ; а - нулевой фактор для ВВП. На рис. ll.l нулевой фактор равен 4% за период. Это доходность, которая ожидалась бы для акций Widget, если бы предсказанный темп прироста ВВП равнялся нулю. Чувствительность акций Widget к предсказанному темпу прироста ВВП (Ь) равна двум, 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 [ 97 ] 98 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 134 135 136 137 138 139 140 141 142 143 144 145 146 147 148 149 150 151 152 153 154 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 171 172 173 174 175 176 177 178 179 180 181 182 183 184 185 186 187 188 189 190 191 192 193 194 195 196 197 198 199 200 201 202 203 204 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 237 238 239 240 241 242 243 244 245 246 247 248 249 250 251 252 253 254 255 256 257 258 259 260 261 262 263 264 265 266 267 268 269 270 271 272 273 274 275 276 277 278 279 280 281 282 283 284 285 286 287 288 289 290 291 292 293 294 295 296 297 298 299 300 301 302 303 304 305 306 307 308 309 310 311 312 313 314 315 316 317 318 319 320 321 322 323 324 325 326 327 328 329 330 331 332 333 334 335 336 337 338 339 340 341 342 343 |