|

|

|

Промышленный лизинг

Методички

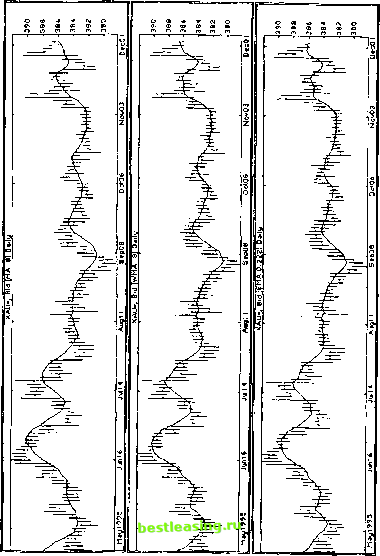

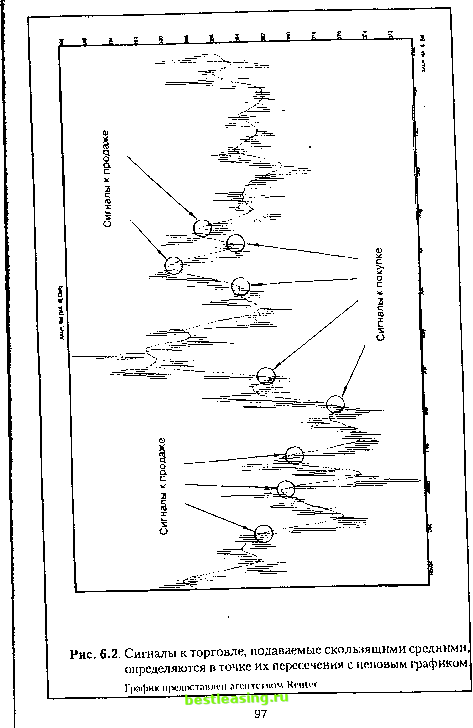

Глава 6 СКОЛЬЗЯЩИЕ СРЕДНИЕ 6.1. Общая характеристика методов фильтрации Методы фильтрации - одна из групп методов технического анализа, основанных на применении различных математических формул к движениям рынка. Термин фильтры говорит о том, что эти методы пытаются отделить трендовые ценовые движения от нетрендовых, экстремумы рынка от его равномерного развития. Проще говоря, методы этой группы различными способами подают сигналы о развороте бычьего или медвежьего тренда, а также подтверждают тот или другой сценарий развития цены - рост, спад или отсутствие серьезных движений. Мы подробно остановимся на применении скользящих средних и осцилляторов. И у той, и у другой методики есть свои преимущества и недостатки. В целом же их правильное использование может привести к значительным прибылям. Хотя данные методики и не так субъективны, как изложенные ранее фигуры, все же их применение требует некоторого уровня мастерства. Изучение основных понятий и физического смысла каждой методики не займет много времени, но может быть в высшей степени не бесполезно. Даже механические сигналы можно интерпретировать в зависимости от уровня их понимания. И все же, увлекаясь такого рода методами, не забывайте о том, что их используют многие участники рынка. Правила игры основаны лишь на заключениях статистического характера ( это сбывается довольно часто ) и не всегда имеют под собой идеологическую основу . Выбор, разумеется, за Вами. Кстати, помните про ЭКГ? Ничего более похожего на нее, чем осциллятор, Вам не найти. 6.2. Скользящие средние (Moving Averages) и их особенности Технический анализ с использованием фигур и линий трендов сложен в том отношении, что практически не поддается компьютеризации. Что касается скользящих средних, то их сигналы точны и недвусмысленны. Другое дело - насколько им стоит доверять. Проблема выбора собственного порядка скользящей средней, подходящего под анализ нужного периода каждого ценового тренда, оказалась настолько важной, что метод стал отдельной ветвью технического анализа. Главное преимущество при использовании скользящих средних: выбираем определенную линию, и после этого думать уже не надо, ведь сигналы подаются автоматически. Приходится затрачивать усилия только при выборе этой так называемой определенной линии . Характеристикой любой скользящей средней является выбираемый отрезок времени, называемый порядком. Объект вычисления средней - произвольный, обычно это значения цены. В зависимости от типа ценового графика - поминутного, почасового, ежедневного и т.п. - берут среднюю из цен закрытий минут, часов, дней. Некоторые считают, что цена закрытия не всегда объективна, и берут среднюю от усредненных значений цен за минуту, час, день. Возможны и другие варианты. Иногда скользящие строят для объема торговли или других технических индикаторов. В любом случае график скользящей средней отстает от графика движения рынка, поскольку включает в себя данные предыдущего периода времени. Для иллюстрации принципов построения скользящих средних возьмем ежедневную гистограмму (Daily Bar Chart) и порядок, равный восьми дням. 6.3. Типы скользящих средних Существуют три типа скользящих средних. 1. Простые скользящие средние (рис. 6.1 а). Способ построения простых скользящих средних, как следует из их названия, весьма прост. В нашем случае каждая из точек кривой складывается из средней цены за предыдущие 8 дней. В общем случае формула для каждой точки линии скользящей средней выглядит следующим образом: МА = (ЕР{)/п, где сумма берется от 1 до п; Pi - цена г-го дня; п - порядок скользящей средней. Такая простота построения кривой была особенно привлекательна до начала повсеместного использования персональных компьютеров, т.е. когда каждому аналитику приходилось строить кривую вручную. Сейчас развитие техники дает возможность применять более сложные формулы без каких-либо дополнительных усилий с нашей стороны. Поэтому наряду с простыми скользящими средними рассматривают и более сложные. При этом успешность использования тех или других варьируется от рынка к рынку. а) б)  Рис. 6.1. Скользящие средние с порядком п=8 на ежедневном графике изменения цены золота а) простая скользящая средняя б) взвешенная в)экспоненциальная Графики предоставлены агентством Reuter 2. Взвешенные скользящие средние (рис .6.1 б). Этот тип отличается от предыдущего тем, что каждой из цен рассматриваемого промежутка придается вес , увеличивающийся ближе к текущему дню. В рассматриваемом примере у первой цены будет вес, равный единице, а у последней - восьми. Общая формула выглядит так: \¥МА = (ЪР- U/.)/X W., где Wt - вес i-ro компонента; в случае Линейно взвешенной скользящей W=i. Как мы видим, при данном подходе более поздним ценовым движениям придается большее значение. Многие аналитики считают этот факт важным для ускорения подачи сигналов, т.е. уменьшения отставания. 3. Экспоненциальные скользящие средние (рис. 6.1 в). Этот вид скользящих называют еще экспоненциально приглаженным . Как и в предыдущем случае, эта скользящая является взвешенной, т.е. недавней цене придается большее значение. Ее отличительной особенностью является то, что она включает в себя все цены предыдущего периода, а не только того отрезка, который задан при установке периода (8 дней). Формула выглядит так: ЕМА t = ЕМАt , + ( к *(РГ ЕМА, ,)) где t - сегодняшний, а г - 1 - вчерашний день; *=2/(л+1); в нашем примере А=2/(8+1)=0,222. Таким образом, происходит сглаживание кривой скользящей относительно графика цен. Несмотря на кажущиеся выгоды использования второго и третьего типов скользящей, первый используется аналитиками наиболее часто. Одни объясняют это большей достоверностью результатов, другие - тем, что чем проще метод, тем ближе он к природе. Авто1) делает такой вывод: использование того или иного типа скользящей - исключительно дело вкуса. 6.4. Сигналы, подаваемые скользящими средними Линия скользящей откладывается прямо на графике движения цены. Обычно для наглядности график цены изображается в форме гистограммы. Чем больший порядок (в нашем случае - количество дней) выбран для построения, тем более запаздывает кривая и тем более она сглажена и далека от ценового графика. Поэтому выбор порядка скользящей зависит от того, на какой промежуток времени трейдеру требуется прогноз: чем больше время прогноза, тем больше порядок скользящей, и наоборот. Важно помнить о том, что скользящая очень маленького порядка будет давать много ложных сигналов, а большого порядка - иметь маленькую чувствительность, т.е. давать слишком мало сигналов. Бороться с этим можно двумя способами: либо в каждом конкретном случае подбирать нужный порядок, либо использовать одновременно несколько скользящих средних. Существуют особые списки рекомендуемых периодов и типов скользящих средних для применения к различным рынкам. В общем случае можно применять периоды, характеризуемые числами Фибоначчи или близкими к ним значениями (5,8,14,21...). Какие же сигналы и каким образом подают скользящие средние? Общий принцип формулируется так: если линия скользящей находится ниже ценового графика, то ценовой тренд является бычьим, а если выше, то тренд - медвежий. При пересечении графика цены со скользящей средней ценовой тренд меняет направление. Другими словами, скользящие средние представляют собой усложненный тип линий сопротивления или поддержки (рис. 6.2). Поэтому, определив их текущую роль, можно воспользоваться общими правилами, сформулированными в главе о классических фигурах технического анализа. 6.5. Использование комбинаций скользящих средних Чтобы определить степень правдоподобности сигналов, поданных скользящими, трейдеры и аналитики применяют одновременно комбинации двух или более линий. Можно порекомендовать комбинации из порядков 5-21 или 5-13-21. В самом общем случае линии должны представлять кратко-, средне- и долгосрочный период. При этом действуют такие правила (рис. 6.3 а,б): 1. При безусловном бычьем рынке наиболее чувствительная (краткосрочная) линия скользящей средней расположена выше, а наиболее грубая (долгосрочная) - ниже всех остальных. В медвежьем рынке наблюдается обратная закономерность. 2. По пересечению линий можно судить об изменении тренда. Вначале пересекаются линии более чувствительные, затем в порядке возрастания - более и более грубые. В соответствии с тем,

1 2 3 4 5 6 7 8 9 10 11 12 13 14 [ 15 ] 16 17 18 19 20 21 22 23 24 25 26 27 28 |