|

|

|

Промышленный лизинг

Методички

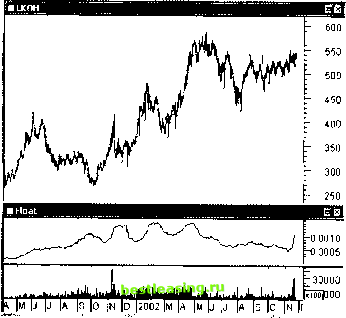

Рыночная стоимость и плавающее предложение Большинство игроков и фондовых аналитиков искренне полагают, что для верного отбора акций достаточно внимательно просмотреть годовые отчеты компаний; сравнить конкурирующие компании между собой по параметрам прибыльности, рентабельности и регулярности выплаты дивидендов; наконец, проанализировать текущий бухгалтерский баланс и оценить риск инвестиций, вычислив балансовую стоимость акций и сравнив ее с рыночной величиной. В действительности все обстоит не так просто. Опыт показывает, что рыночная стоимость обыкновенных акций компании может не только не повышаться, но и падать даже в том случае, когда балансовая стоимость этих бумаг растет. Этот процесс может развиваться и тогда, когда нет сомнений, что компания в будущем станет получать стабильную прибыль и регулярно платить дивиденды. Дело в том, что рынок оценивает не текущее состояние компании, а перспективы ее развития, ее положения на рынке, а также перспективы развития отрасли, к которой данная корпорация принадлежит. Именно эти перспективы отражаются в динамике рыночной цены за последний год. Развивающаяся компания может в первые годы вообще не иметь прибылей, не выплачивать дивиденды своим акционерам, а цена ее при этом будет расти. Благодаря этому рыночная стоимость часто в несколько раз отличается от балансовой стоимости акции. Рассмотрим подробнее, какими же свойствами обладает рыночная стоимость акции. Самое существенное свойство состоит в том, что рыночная цена бумаги постоянно изменяется. Порой эти изменения могут лежать в очень широких пределах. Согласно представлениям, развитым лауреатами Нобелевской премии Франко Модильяни и Мертоном Миллером [Modiliani, Miller, 1958], рыночная стоимость любой корпорации не зависит от структуры капитала и определяется исключительно динамикой ее будущих доходов. Этот поразительный результат известен как ММ-парадокс или ММ-теорема. Суть ее в том, что рыночная стоимость бумаг компании не имеет строгого соответствия с балансовой стоимостью бумаг и не зависит от дивидендной политики компании. Происходит это потому, что цена на рынке определяется исключительно балансом спроса и предложения, а будущие дивиденды уже заложены в текущую цену. Падение и рост котировок происходят по той простой причине, что спрос не может все время соответствовать предложению. На рынке преобладают то продавцы, то покупатели в зависимости от состояния бизнеса и экономики страны в целом. Когда предложение растет, на рынке появляются дополнительные акции. Они скупаются спекулянтами и профессиональными участниками рынка, которые создают плавающее предложение по цене, временно ликвидирующей возникший дисбаланс между предложением и спросом на ту или иную ценную бумагу. В результате рыночная стоимость акции постоянно дышит. Цена изменяется как внутри торговой сессии, так и день ото дня. Сила плавающего предложения v по конкретной акции прямо пропорциональна отношению среднего дневного объема торгов к общей рыночной стоимости акций (капитализации), или, что то же самое, среднего дневного оборота к общему количеству акций в свободном обращении. Плавающее предложение зависит от отношения обращающихся акций на вторичном рынке к общему числу выпущенных акций, за исключением казначейских. Чем большая часть акций будет сосредоточена в руках инсайдеров* и куплена институциональными инвесторами на длительный срок, тем больше будет плавающее предложение по бумагам компании. Кроме того, плавающее предложение зависит от частоты совершения сделок с ценными бумагами. Чем выше величина среднего количества сделок в день, тем выше плавающее предложение. Для целей качественного анализа можно ограничиться влиянием лишь среднего дневного объема торгов за последний торговый месяц и записать формулу силы плавающего предложения в следующем виде: v = Volume Price/МСар = Volume/N =\/Т, (16.1) где МСар - рыночная капитализация компании, Volume - средний дневной объем торгов, Price- текущая цена, a N- количество акций в свободном обращении. Заметим, что по своему смыслу величина, обратная плавающему предложению, - 1/v - есть просто количество торговых дней Т, за которые акции переходят из рук в руки. Чем меньше срок оборота акций, тем больше плавающее предложение, т.е. тем большим вниманием и устойчивым спросом пользуется бумага со стороны участников рынка. Таким образом, число дней, за которое акции переходят из рук в руки, является важнейшей характеристикой, определяющей качество эмитента и емкость рын- * Инсайдер (от англ. inside- внутри) - лицо, принадлежащее к менеджменту корпорации. На цивилизованном фондовом рынке на акции, принадлежащие инсайдерам, накладываются ограничения по операциям. Так, инсайдер обязан заблаговременно раскрывать информацию относительно своих намерений о предполагаемых сделках покупки или продажи. ка по данному активу. Очень высокая оборачиваемость активов (менее года) свидетельствует о значительной величине спекулятивной составляющей в дневном обороте и о значительной развитости плавающего предложения. На рис. 16.1 приведен график изменения котировок акций НК ЛУКОЙЛ и сила плавающего предложения, рассчитанная по формуле (16.1).  Рис. 16.1. Котировки НК ЛУКОЙЛ и сила плавающего предложения показаны в верхнем и среднем окне соответственно Видно, что период полного оборота акций (величина, обратная плавающему предложению) изменяется от 600 до 2000 торговых дней В нижнем окне показан дневной оборот Видно, что величина v колеблется в диапазоне от 0.0005 до 0.0015 Это означает, что акции полностью меняют своих владельцев за срок от 2.5 до 8 лет. Разумеется, если вычесть акции, принадлежащие инсайдерам, то период оборота бумаг, торгующихся на вторичном рынке, резко уменьшится, а величина плавающего предложения будет сильно скорректирована в большую сторону. Тем не менее и сделанных оценок достаточно, чтобы отнести акции НК ЛУКОЙЛ к группе наиболее высококлассных российских эмитентов. Ниже, в качестве второго примера, приведены цены и плавающее предложение на бумаги энергетического холдинга РАО ЕЭС России (рис. 16.2).

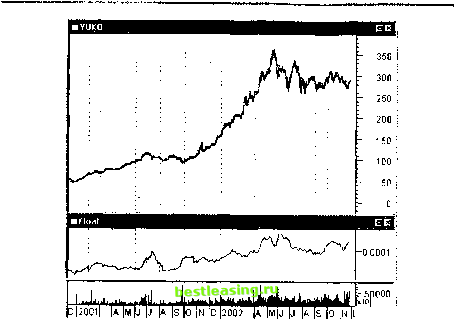

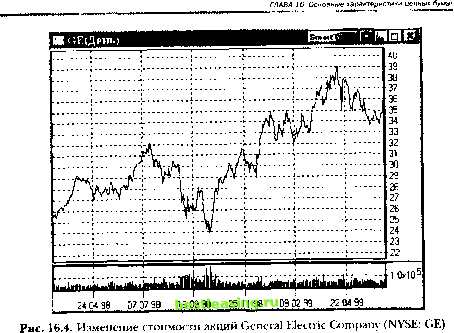

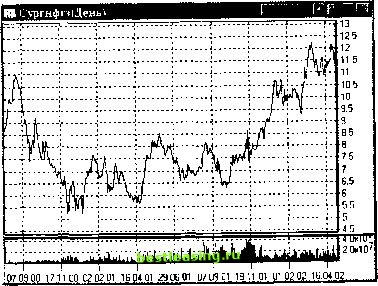

-1пппд J A S 0 N b 2002 А М A IS О N С Рис. 16.2. Котировки обыкновенных акций РАО ЕЭС России и сила плавающего предложения Видно, что период полной смены собственников акций составляет от 40 до 100 торговых дней Сила плавающего предложения у бумаг РАО ЕЭС существенно выше, чем у бумаг НК ЛУКОЙЛ. Акции полностью меняют собственников за срок от 2 месяцев до полугода. Если учесть, что около половины бумаг принадлежит государству, и предположить, что данные акции не участвуют в биржевых торгах, то можно оценить время полного оборота оставшихся бумаг на вторичном рынке в 20-50 торговых дней. Это очень высокое значение плавающего предложения. Оно свидетельствует о сильно развитой спекулятивной составляющей торгов по этим бумагам и высоких рисках, присущих владению ими. Последний пример, на котором хотелось бы остановиться, - это поведение цен и сила плавающего предложения по бумагам НК ЮКОС (рис. 16.3).  Рис. 16.3. Котировки акций НК ЮКОС и сила плавающего предложения Величина плавающего предложения по этим бумагам пока в 5-10 раз отстает от соответствующей величины для бумаг НК ЛУКОЙЛ, но в отличие от последней имеет тенденции к росту. Это означает, что акции НК ЮКОС в недалеком будущем способны завоевать столь же широкий круг инвесторов и получить достаточную ликвидность, что и акции НК ЛУКОЙЛ. Итак, рыночная цена акций постоянно находится в движении. На графике котировок любой бумаги можно найти периоды взлетов и падений. При этом цена может возвращаться или не возвращаться к той, по которой ее когда-то приобрел инвестор. Для иллюстрации приведем графики котировок бумаг известных компаний, охватывающие периоды экономического спада в развивающихся странах (1997) и в России (1998), а также несколько последующих лет. На рис. 16.4 показано изменение рыночной стоимости одного из лидеров экономики США - General Electric Company. График соответствует одному из наиболее благоприятных экономических периодов для корпорации. Тем не менее видно, что, несмотря на оптимистичные ожидания, цены не всегда росли, а иногда и существенно падали.   Рис. 16.5. Изменение цены обыкновенных акций ОАО Сургутнефтегаз (ММВБ: Сургутнфгз) На рис. 16.5 показан рост цен обыкновенных акций российской компании ОАО Сургутнефтегаз . За неполных 16 месяцев - с янва- 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 [ 25 ] 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 |